手形や振込などに代わる、新しいお金の取引方法です。

銀行で取引することができ、電子記録することによりお金の流をスムーズに安全性を高くして取引することが可能になります。

近年より普及し始めたものですが、まだまだ手形の交換高に比べると取引量は少なく、電子記録債権の仕組みから学ぶ必要があるでしょう。

電子記録債権とは?手形と債権かんたん比較

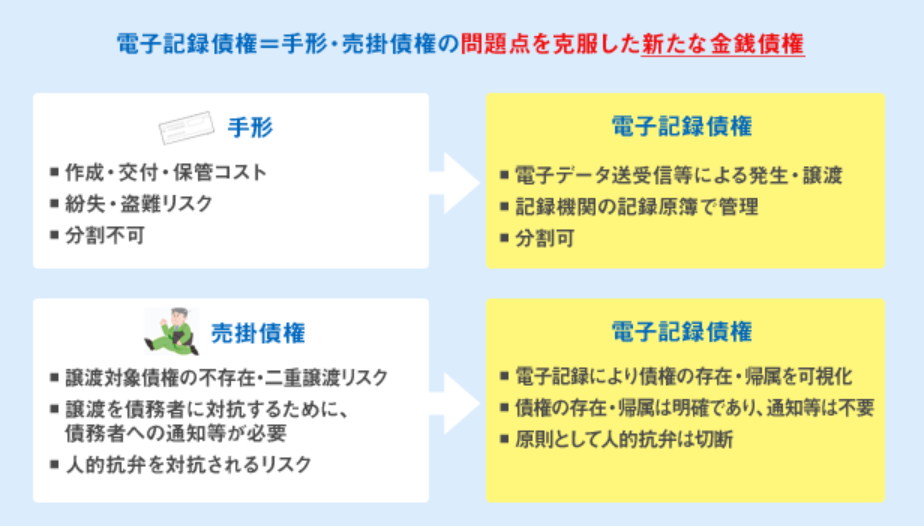

電子記録債権とは、手形・売掛債権とは異なる、新しい金銭の債権です。

パソコンや電子記録をすることにより、早く・簡単に・安全に譲渡や取引を行う事ができます。

手形・売掛債権と比較すると

・記録機関の記録原簿で管理 (紛失・盗難のリスク減)

・分割決済が可能 (手形では不可能)

・電子記録により債権の存在・帰属を可視化できる

・債権の存在・帰属が明確な為、手形で必要な通知等が不要

・原則、人的抗弁が切断される

でんさいネットとは?(通称:でんさいネット)

全銀電子債権ネットワークの通称です(通称:でんさいネット)

平成22年6月に一般社団法人全国銀行協会の子会社として設立されました。金融の円滑化を図るべく、手形では出来ない分割譲渡や登記を可能としています。

参加している銀行間で電子記録債権を取り扱う事ができる為、電子記録や、債権の内容の閲覧ができるので「登記所」のような働きも担っています。

でんさいネットのメリット

・印紙税が課税されません

・支払い手段が一本化されるので効率的

・紛失・盗難のリスクを回避

・必要な金額だけ分割・譲渡が可能

・期日になると自動で入金される

でんさいのデメリットとは

でんさいは、全銀行参加型を採用しています。

取引量も増えてきてますし、新規で開設するにもハードルは高くありません。

しかし、手形に比べてまだ普及が追いついておらず、自社ででんさい取引を初めても、相手の取引先が利用をしていなければ利用することが出来ないというデメリットがあります。

でんさいの利用者番号とは

でんさいネットを利用開始する際に発行される9桁の番号です。

(「I」「O」「Z」を除く英数字で構成さ、数字のみの場合もあり金融機関によって異なります。

電子記録の請求など、でんさいネットを利用する際に必要になり、1法人・1個人事業主当たり1つ発行されます。

異なる窓口を利用する際も、始めに付与された番号を使用しますので、窓口にお伝えください。

でんさいの手数料

でんさいの手数料は、取引する請求内容により異なります。

【でんさい記録請求・取消する際の手数料目安】

発生記録(債務者請求) 200円~800円

発生記録(債権者請求) 200円~800円

譲渡記録 300円~800円

分割譲渡記録 300円~800円

口座の決済取消 1000円

※税抜き価格

※本支店・他行宛で異なります

また、残高証明書発行・書面での請求の場合は、数千円~になるので取引量が多い会社は月額の方がよりお得にサービスを受ける事ができます。

でんさいとファクタリングの共通点と相違点

でんさいとファクタリングの同じ点は、

- 支払われる期日より前に現金化できる。

- 手形割引と同様に、債権を抵当に資金を調達することが出来る

- 債権を譲渡(売買)することが出来る

でんさいとファクタリングの違う点は、(表作成)

取り扱える窓口

でんさいネット加盟の銀行のみ : ファクタリング会社及びファクタリング可能な銀行

譲渡した会社の保証の有無

有 : 無

手数料

安い : 高い

でんさいの場合は、債権の受取り企業と支払う企業、それぞれがでんさいネットに加盟している銀行との取引が必要です。

また、債権の譲渡した後、支払う側の企業が(倒産等で)支払う事ができなくなった場合は、受取り側(債権譲渡した企業)は、銀行に対して支払う義務があります。

ファクタリングの場合は、ファクタリング会社が「債権を買い取る」ので、窓口の縛りはないです。

また、支払う側の企業が(倒産等で)支払う事ができなくなった場合でも、受取り側(債権を譲渡する企業)は、支払う義務がありません。

ファクタリング会社が貸し倒れのリスクを負う分、受取り側(債権を譲渡する企業)が支払う手数料は高くなる傾向にあります。

大手銀行が「でんさいファクタリング」という、でんさいとファクタリングを併用したサービスを取り扱うところもあります。

でんさいのサービスに、ファクタリングによる資金の流動性を加算させたサービスになりますので、取引条件はでんさいサービスを受けるのが基本となります。

2018年の手形・でんさいの利用状況調査

2018年1月~12月の、手形の交換高は261兆円越で2年連続で減少の傾向にあります。

でんさい(全国銀行協会の電子記録債権)は、取引開始の2013年から伸び続けているとはいえ、2018年の発生記録請求金額は18兆円超え。

手形交換高の7%にとどまっています。

でんさい利用者の登録数は、2018年12月末の時点で45万7千社を超えてはいるものの、前年比

2016年 3.4%増

2017年 1.9%増

2018年 0.9%増引用元:東京商工リサーチ

と頭打ち傾向が鮮明になってきている状況です。

手形離れも目立ち、最近では大企業から中小企業まで現金決済が広がる傾向にあります。

手形取引の”半年に2回の不当たりにより取引停止処分”ペナルティにより倒産とみなされることを避ける動きと重なる部分があるのでしょう。

参考文献

全国銀行協会の電子債権記録機関でんさいネット

一般社団法人JBA全国銀行協会HP